BQP II

Project van Biometh Quality Product (BQP) SRL/BV gefinancierd door ECCO NOVA FINANCEOpmerking over Ecco Nova Finance

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

De projectontwikkelaar

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Het team

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Het Project

|

BQP deed al eerder met succes een beroep op ECCO NOVA om via crowdlending haar project te financieren. Na enkele wijzigingen in de markt en kostenstructuur wenst BQP een tweede financiering te verkrijgen van de Ecco-investeerders. Onder “Financiële analyse van het project” vindt u meer informatie omtrent deze wijzigingen. |

Het project van BQP werd gedeeltelijk gefinancierd in april 2021 via een crowdlending campagne van Ecco Nova. Dit was om de bouw van de centrale te financieren. Deze tweede campagne wordt gevoerd om de extra kosten in verband met de bouw van de centrale gedeeltelijk te financieren (zie details onder “Budget en financieringsbronnen”).

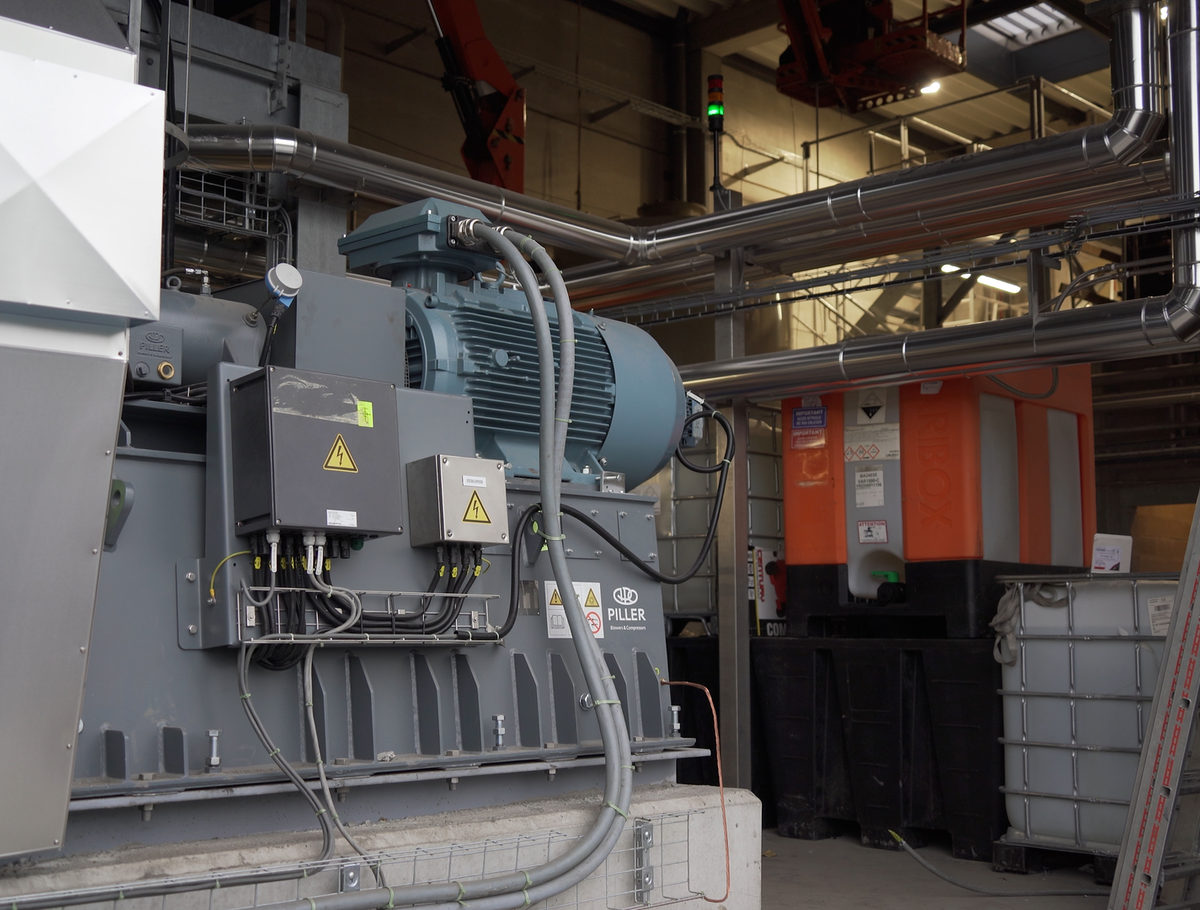

De site is voorzien van twee warmtekrachtkoppelingsunits die beiden een vermogen van 800 kWe voorzien. In het voorgaande plan had BQP rekening gehouden met 3 warmtekrachtkoppelingseenheden, die een totaal vermogen van 1.350 kWe bieden. Het totale vermogen van de site is dus gestegen van 1.350 kWe naar 1.600 kWe. Deze wijziging werd doorgevoerd na overleg met de verschillende belanghebbenden bij het project om de best mogelijke dimensionering voor dit project te waarborgen.

De testfase van de WKK-units is goed verlopen, waarna de productie en verkoop van elektriciteit werd opgestart begin november 2022. Gezien de vertraging van het productieproces werd ook de datum voor het verkrijgen van de eerste groenestroomcertificaten verschoven naar eind oktober 2022, de datum waarop de productie/ verkoop van elektriciteit werd opgestart.

Op basis van de oorspronkelijke planning loopt het project ongeveer 6 maanden achter op schema.

De activiteiten van BQP kunnen samengevat worden in 3 pijlers:

- Productie van groene stroom

Twee installaties voor biomethanisatie maken het mogelijk biomaterialen te biomethaniseren en het biogas te produceren dat nodig is om twee warmtekrachtkoppelingseenheden te voorzien van een totaal geïnstalleerd vermogen van 1.600 kWe. De geproduceerde elektriciteit voedt de verschillende processen die op de site worden geïmplementeerd. Het restant wordt via een elektrische installatie weer in het elektriciteitsnet geïnjecteerd, d.w.z. 9.000 MWh per jaar.

- Productie van een “gecertificeerd organisch en natuurlijk mineraal product”

Een unit op de BQP-site maakt het mogelijk om een “gecertificeerd organische en natuurlijk mineraal product” te ontwikkelen dat niet afkomstig is uit chemische of petroleumindustrie. Dit product kan de zogenaamde “minerale” chemische meststoffen vervangen. Gemengd in een gesloten omgeving worden deze producten ofwel in bulk ofwel per capsule verpakt met het oog op de toepassing in land- of tuinbouwgebruik. Zowel de professionele sector als particulieren kunnen hiervan gebruik maken.

- Het bruikbaar maken in de biomethanisatiesector van bepaalde biomaterialen die moeten worden gezuiverd om zo bepaalde nieuwe afzettingen van methanogene organische materialen af te vangen

Op de site is een zuiveringsunit voor vloeibare biomaterialen en vloeibare digestaten aanwezig. Deze unit heeft tot doel “vloeibare” biomaterialen zoals bepaalde dierlijke bijproducten, bepaalde dierlijke eiwitbronnen, collectief afval of mislukte productie die bijvoorbeeld zelfs gekookt vlees bevat, enz. te saneren om ze bruikbaar te maken in de landbouw.

Deze biomaterialen worden momenteel niet hergebruikt in Wallonië of worden verwerkt zonder onderzoek naar energetische of agronomische terugwinning. Ze zijn meestal onderdeel van een eindbehandeling in een afvalwaterzuiveringsinstallatie of verbranding.

Het betreft het eerste project van dit type in de regio Wallonïe. Er is tot op heden namelijk nog geen installatie voor het verdampen van het digestaat om een bestaande organische meststof te maken.

DEELNEMERS & BELANGHEBBENDEN

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Budget & financieringsbronnen

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Financiële analyse van het project

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Huidige boekhoudkundige situatie

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Due Diligence

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Risico’s

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Samenvatting

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

MODALITEITEN

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.