BQP II

Projet par Biometh Quality Product (BQP) SRL/BV financé par ECCO NOVA FINANCEREMARQUE SUR ECCO NOVA FINANCE

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Le porteur de projet

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Equipe

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Le Projet

|

BQP a déjà fait appel avec succès à ECCO NOVA pour financer son projet par crowdlending. Après quelques changements dans le marché et dans la structure des coûts, BQP souhaite obtenir un second financement auprès des Ecco-Investisseurs. Dans la section « Analyse financière du projet », vous trouverez plus d'informations sur ces changements. |

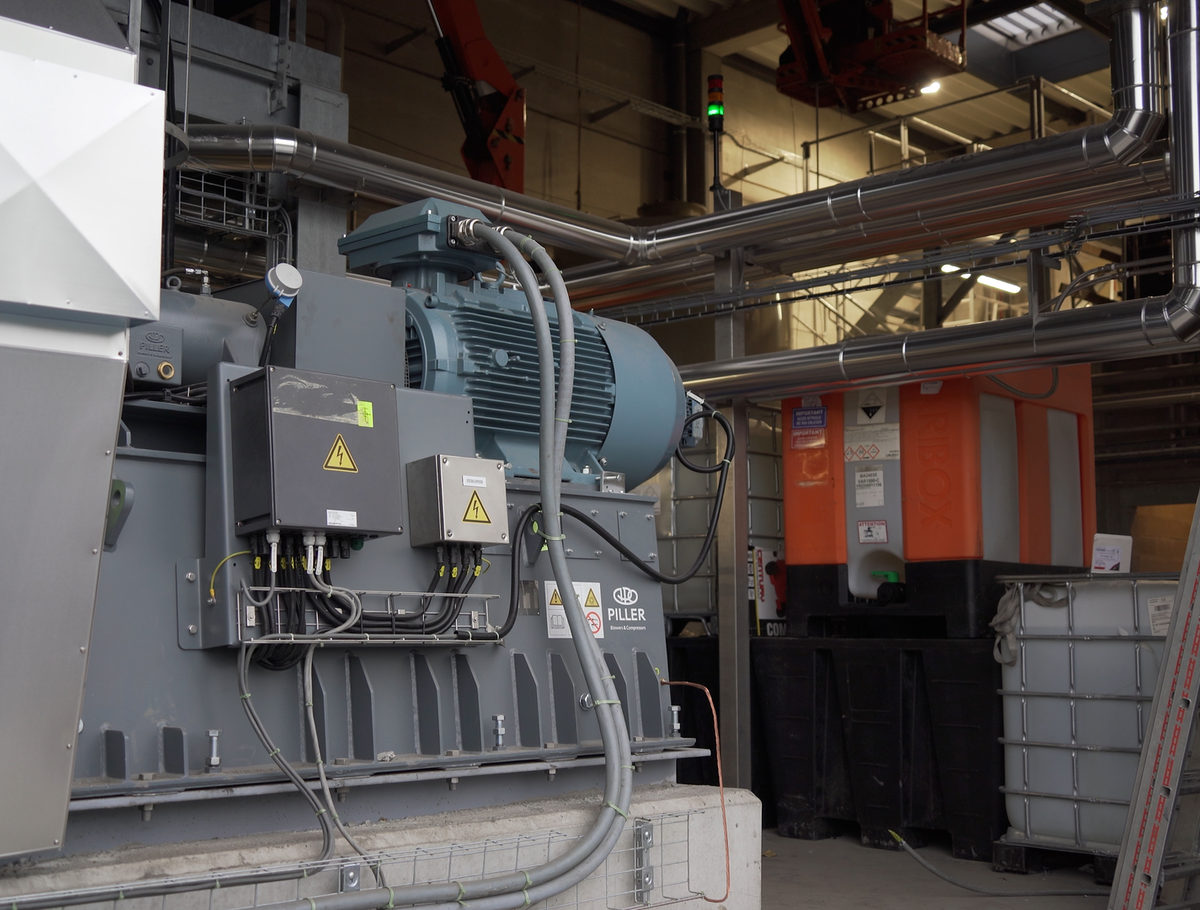

Ce projet a été financé partiellement via une campagne de crowdlending en Avril 2021 sur Ecco Nova. Il s’agissait de financer la construction de la centrale. Cette seconde campagne est réalisée afin de financer partiellement les suppléments liés à la construction de cette centrale (voir détails dans la section « Budget & Sources de financement »). Le site est équipé de deux unités de cogénération d'une capacité de 800 kWe chacune. Dans le plan initial, BQP avait pris en compte 3 unités de cogénération d’une puissance totale de 1.350 kWe. La capacité totale du site est donc passée de 1.350 kWe à 1.600 kWe. Ce changement a été effectué après consultation des différents intervenants du projet afin d'assurer le meilleur dimensionnement possible pour ce projet.

La phase de test des unités de cogénération s'est bien déroulée, après quoi la production et la vente d'électricité ont commencé début novembre 2022. En raison du retard dans le processus de production, la date d’octroi des premiers certificats verts a été décalée à fin octobre 2022, date à laquelle la production / vente d'électricité a commencé.

Sur base du planning initial, le projet accuse un retard d’environ 6 mois.

Les activités de BQP peuvent être résumées en 3 axes :

- Production d’électricité verte

Deux unités de biométhanisation permettent de biométhaniser des biomatières et de produire du biogaz nécessaire à l’alimentation de deux unités de cogénération d’une puissance installée totale de 1.600 kWe. L’électricité produite alimentera les différents processus mis en œuvre sur le site. Le solde sera réinjecté sur le réseau électrique via une cabine électrique, à savoir 9.000 MWh / an.

- Production d’un « produit d’origine organique et minéral naturel certifié »

Une unité du site de BQP permet d’élaborer un « produit d’origine organique et minéral naturel certifié » non issu de l’industrie chimique ou du pétrole. Ce produit permet de substituer les engrais dits chimiques « minéraux ». Ces produits mélangés dans un milieu fermé seront conditionnés soit en vrac soit encapsulés en vue de leur valorisation agricole ou horticole tant par le secteur professionnel que par le particulier.

- Valorisation dans la filière biométhanisation de certaines biomatières nécessitant une hygiénisation et ainsi rendre captifs certains nouveaux gisements de matières organiques méthanogènes.

Une unité d’hygiénisation de biomatières liquides et de digestats liquides est présente sur le site. Cette unité vise à hygiéniser des biomatières « liquides » comme certains sous-produits animaux, certains lactosérums, des jaunes d’œuf, des déchets de collectivité ou des ratés de production contenant par exemple de la viande même cuite,… afin de les rendre valorisables en agriculture.

Ces biomatières ne sont actuellement pas réutilisées en Wallonie ou sont traitées sans recherche de valorisation énergétique ou agronomique. Elles font le plus souvent l’objet d’un traitement ultime d’élimination en station d’épuration ou en incinération.

Il s’agit du premier projet de ce type en Région Wallonne. En effet, à ce jour, il n’y a aucune installation existante d’évaporation du digestat en vue d’en faire un engrais organique.

LES INTERVENANTS

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Budget & Sources de financement

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Analyse financière

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Situation comptable récente

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Due Diligence

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Risques

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Synthèse

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.

Modalités

Sed ut perspiciatis unde omnis iste natus error sit voluptatem accusantium doloremque laudantium, totam rem aperiam, eaque ipsa quae ab illo inventore veritatis et quasi architecto beatae vitae dicta sunt explicabo. Nemo enim ipsam voluptatem quia voluptas sit aspernatur aut odit aut fugit, sed quia consequuntur magni dolores eos qui ratione voluptatem sequi nesciunt. Neque porro quisquam est, qui dolorem ipsum quia dolor sit amet, consectetur, adipisci velit, sed quia non numquam eius modi tempora incidunt ut labore et dolore magnam aliquam quaerat voluptatem.