SAHARA INVEST

Projet par ATAKAMA INVEST SAS financé par ECCO NOVA FINANCESUCCÈS

DÉPASSEMENT DU SEUIL DE RÉUSSITE

Avec plus de 1.000.000 euros souscrits, le seuil de réussite de cette campagne a été dépassé.

LE PORTEUR DE PROJET

Créée en 2006, Ciel&Terre est une société qui s’est dans un premier temps spécialisée dans l’intégration de systèmes photovoltaïques au sol et en toiture.

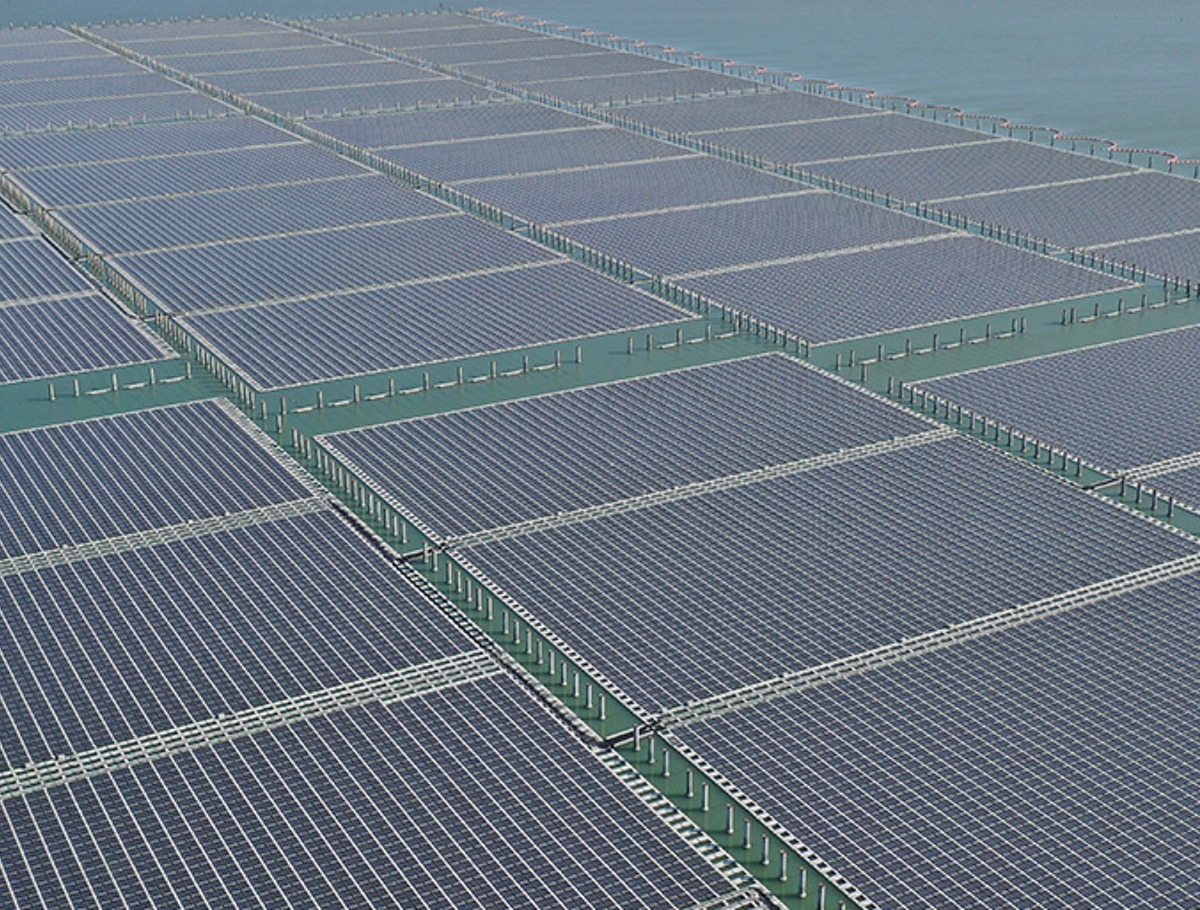

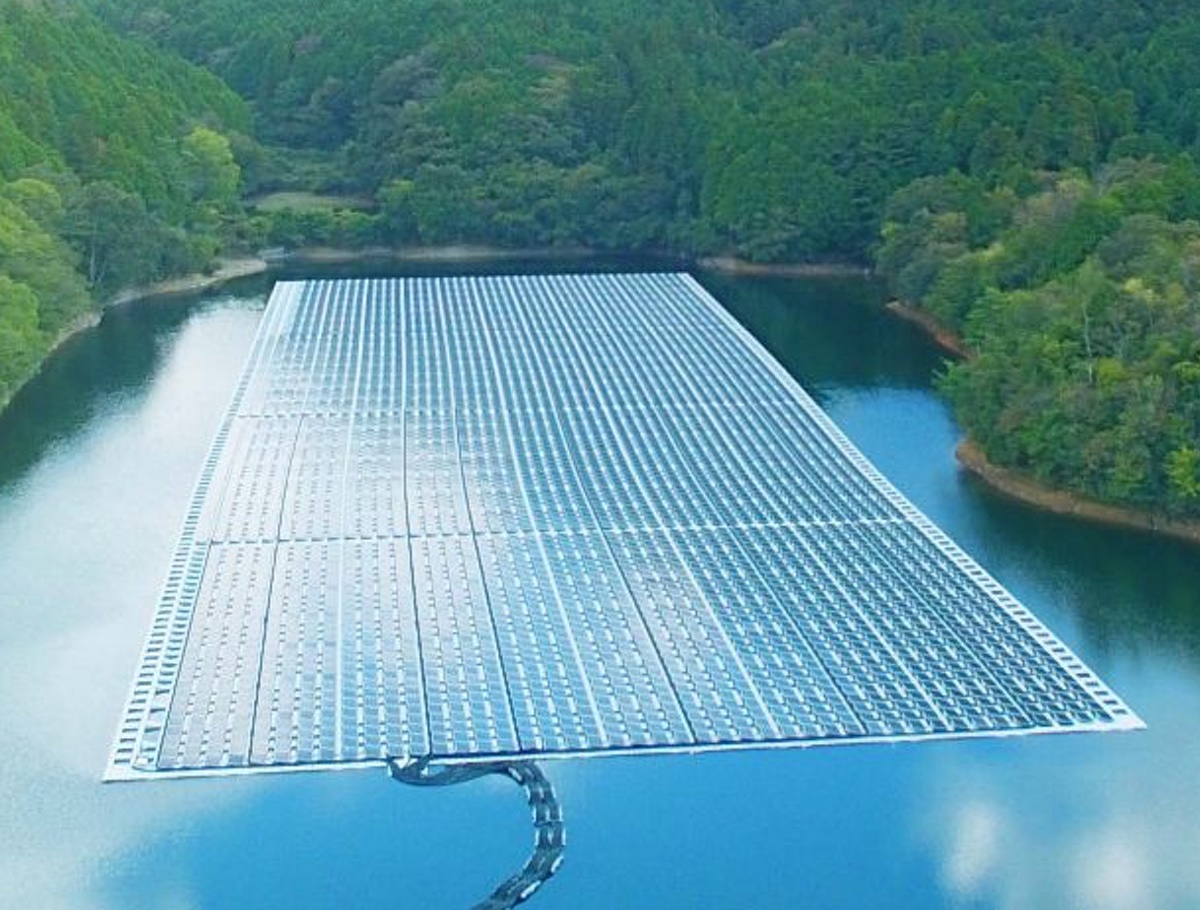

Elle a par la suite développé ses premières centrales solaires sur eau et breveté sa technologie Hydrelio® en 2011, lui permettant ainsi d’être à l’avant-garde du photovoltaïque flottant dans le monde tout en restant respectueuse des hommes comme de la biodiversité sur divers types de réservoirs.

Ciel&Terre distribue sa solution ainsi que son expertise en ingénierie et conception d’installations. Aujourd’hui, Ciet&Terre compte 300 fermes photovoltaïques flottantes dans le monde entier, équivalant à 1 GWp, qui utilisent la technologie Hydrelio® et ce nombre devrait atteindre plus de 1,6 GWp d’ici à la fin 2025.

Aujourd’hui, Atakama Invest, filiale de Ciel&Terre souhaite continuer le financement des coûts de développement de son pipeline de projets avec un portefeuille de 44 projets en France, en Italie et aux États-Unis.

ACTIVITÉ & STRATÉGIE

L’objectif de Ciel&Terre est de fournir une solution clé en main, allant de l’ingénierie à la construction de plateformes photovoltaïques flottantes.

Les équipes dédiées de l’entreprise accompagnent les clients tout au long du processus de développement de projets :

- Ingénierie et conception

- Production et logistique

- Construction

- Maintenance

En offrant une large gamme de services et une maîtrise globale du savoir-faire, de la distribution à la conception et à l’installation, Ciel&Terre a pour ambition de développer des projets viables et rentables.

ORGANIGRAMME

Vous trouverez ci-dessous une partie de l’organigramme du groupe Ciel&Terre, limité aux sociétés liées à la présente offre de financement :

La société holding Ciel et Terre International détient plusieurs sociétés du groupe à l’étranger (non indiquées sur l’organigramme simplifié) et notamment la société opérationnelle Laketricity basée en France.

Le capital de la société Atakama Invest est détenu à 100% par Ciel et Terre International, elle-même détenue par :

- La société de droit français Ciel et Terre à hauteur de 34,5% (elle-même majoritairement détenue par la famille Prouvost)

- Les équipes de Ciel et Terre à hauteur de 8,36%

- Le fonds français Noria Invest à hauteur de 36,81%

- Le FPS BPI France Capital 1 à hauteur de 11,19%

PRÉSENTATION DE LAKETRICITY

Premier développeur 100% dédié au solaire flottant, Laketricity est l'entité indépendante dédiée au développement des projets du groupe Ciel & Terre International.

A son actif : une expertise reconnue et une expérience de 90 projets développés et déployés à travers le monde.

Les projets de Laketricity en France sont développés dans le cadre d’un partenariat de co-développement avec Eléments, les SPV étant co-détenus par la société-sœur Atakama Invest.

Laketricity facture en contrepartie des frais de développement tels que définis dans les conventions signées avec Elements et Atakama Invest.

Laketricity porte également les effectifs techniques et de direction qui assurent un support aux autres entités soeurs Laketricity (Italie, USA, Japon)

MANAGEMENT

Ciel&Terre a mis en place des murailles de Chine entre les activité produit (Hydrélio) et développement (Laketricity), afin d’éviter notamment d’envoyer au marché le message que la compétitivité des projets de Laketricity est uniquement basée sur la relation de son actionnaire avec son fournisseur de technologie Hydrelio.

En conséquence, la séparation des divisions est déjà en place, avec une gouvernance distincte et des équipes de direction distinctes.

La décision de Laketricity d’entrer ou non sur un marché ou de développer un projet reste à la discrétion de l’équipe de direction de Laketricity et selon une matrice de décision, complètement indépendante de celle d’Hydrelio.

PRÉSENTATION DES PROJETS

Le groupe Ciel&Terre est considéré aujourd’hui comme l’un des principaux acteurs du marché du solaire flottant, et Atakama Invest développe actuellement un portefeuille de 44 projets de photovoltaïque flottant dont la puissance installée prévisionnelle est de 802 MWc. Les équipes de R&D ont développé la technologie brevetée HYDRELIO®, pionnière du photovoltaïque flottant, sur divers types de réservoirs.

Le Groupe a grandi grâce à son potentiel d’innovation et à des partenariats stratégiques internationaux et compte à ce jour, 300 fermes photovoltaïques flottantes dans le monde totalisant 1 GWp, avec une prévision de 1,6 GWp d’ici 2025.

Vous trouverez dans le tableau suivant la liste de tous les projets du portefeuille en développement.

|

PAYS |

NOM DU SPV |

CAPACITÉ (MW) |

PRIME DE DÉVELOPPEMENT VISÉE |

VALORISATION À DATE |

VALORISATION TERMINALE |

|---|---|---|---|---|---|

|

FRANCE |

Soleil Eléments 27 |

6,620 |

80 000 |

66 200 |

264 800 |

|

FRANCE |

Soleil Eléments 33 |

5,520 |

80 000 |

55 200 |

220 800 |

|

FRANCE |

Soleil Eléments 28 |

16,000 |

80 000 |

160 000 |

640 000 |

|

FRANCE |

Soleil Eléments 26 |

7,018 |

80 000 |

70 180 |

20 720 |

|

FRANCE |

Soleil Eléments 44 |

9,790 |

80 000 |

97 900 |

391 600 |

|

FRANCE |

Soleil Eléments 43 |

10,000 |

80 000 |

100 000 |

400 000 |

|

FRANCE |

Soleil Eléments 49 |

14,880 |

80 000 |

148 800 |

595 200 |

|

FRANCE |

Atakama Invest |

16,410 |

80 000 |

164 100 |

656 400 |

|

FRANCE |

Soleil Laketricity 2 |

5,550 |

80 000 |

55 500 |

222 000 |

|

FRANCE |

Soleil Eléments 65 |

13,400 |

80 000 |

134 000 |

536 000 |

|

FRANCE |

Soleil Eléments 66 |

5,376 |

80 000 |

53 760 |

215 040 |

|

FRANCE |

Soleil Laketricity 1 |

13,400 |

80 000 |

134 000 |

536 000 |

|

FRANCE |

Soleil Laketricity 4 |

12,900 |

80 000 |

129 000 |

516 000 |

|

FRANCE |

Soleil Laketricity 3 |

25,664 |

80 000 |

256 640 |

1 026 560 |

|

ITALY |

AlphAcqua Origine |

7,086 |

100 000 |

177 150 |

708 600 |

|

ITALY |

AlphAcqua Origine |

9,980 |

100 000 |

249 500 |

998 000 |

|

ITALY |

Flowater |

4,130 |

100 000 |

41 300 |

165 200 |

|

ITALY |

AlphAcqua Origine |

8,420 |

100 000 |

210 500 |

842 000 |

|

ITALY |

Apice Verde |

5,230 |

100 000 |

52 300 |

209 200 |

|

ITALY |

AlphAcqua Origine |

6,070 |

100 000 |

303 500 |

607 000 |

|

ITALY |

AlphAcqua Origine |

9,990 |

100 000 |

499 500 |

999 000 |

|

ITALY |

AlphAcqua Origine |

9,661 |

100 000 |

483 050 |

966 100 |

|

ITALY |

Titcaca Invest |

7,537 |

100 000 |

188 425 |

376 850 |

|

ITALY |

AlphAcqua Origine |

7,626 |

100 000 |

381 300 |

762 600 |

|

ITALY |

AlphAcqua Origine |

9,937 |

100 000 |

496 850 |

993 700 |

|

ITALY |

AlphAcqua Origine |

6,710 |

100 000 |

335 500 |

671 000 |

|

ITALY |

Apice Verde |

4,301 |

100 000 |

86 020 |

172 040 |

|

ITALY |

Atakama Invest |

1,595 |

100 000 |

31 900 |

63 800 |

|

ITALY |

Apice Verde |

3,618 |

100 000 |

72 360 |

144 720 |

|

ITALY |

Apice Verde |

0,951 |

100 000 |

19 020 |

38 040 |

|

ITALY |

AlphAcqua Origine |

4,784 |

100 000 |

239 200 |

478 400 |

|

ITALY |

AlphAcqua Origine |

9,053 |

100 000 |

452 650 |

905 300 |

|

ITALY |

AlphAcqua Origine |

9,993 |

100 000 |

499 650 |

999 300 |

|

ITALY |

Apice Verde |

14,460 |

100 000 |

289 200 |

578 400 |

|

USA |

Atakama USA |

117,000 |

100 000 |

2 925 000 |

11 700 000 |

|

USA |

BlueWater Energy |

6,330 |

200 000 |

158 250 |

633 000 |

|

USA |

Bluewave |

5,090 |

200 000 |

127 250 |

509 000 |

|

USA |

Atakama USA |

67,000 |

200 000 |

3 350 000 |

13 400 000 |

|

USA |

BlueWater Energy |

2,811 |

200 000 |

70 275 |

281 100 |

|

USA |

BlueWater Energy |

22,600 |

200 000 |

565 000 |

2 260 000 |

|

USA |

BlueWater Energy |

22,600 |

200 000 |

565 000 |

2 260 000 |

|

USA |

Atakama USA |

34,492 |

200 000 |

3 449 200 |

6 898 400 |

|

USA |

Atakama USA |

273,000 |

200 000 |

27 300 000 |

54 600 000 |

|

USA |

Atakama USA |

2,160 |

200 000 |

324 000 |

432 000 |

UTILISATIONS POSSIBLES POUR LE SOLAIRE FLOTTANT

IRRIGATION – Utilisés depuis des siècles, les réservoirs d’irrigation sont nombreux dans le monde entier. Le solaire flottant offre une option rentable pour les propriétaires de ces bassins. Elle offre aussi une protection, limitant le phénomène de perte d’eau par évaporation.

HYDROÉLECTRICITÉ – L’association de l’hydroélectricité et de l’énergie solaire est l’opportunité d’augmenter la capacité de production d’électricité sur un même site, et ainsi répondre aux besoins énergétiques pendant les heures de pointe tout en économisant l’énergie hydroélectrique aux heures intermittentes.

CARRIÈRE ET MINE – Les lacs de carrières ou miniers nécessitent un approvisionnement en énergie et en eau qui est coûteux et difficile en raison de leur localisation éloignée. Le solaire flottant offre ici une solution économique pour répondre aux besoins énergétiques et aide à réduire l’évaporation de l’eau, particulièrement précieuse dans le processus d’exploitation.

TRAITEMENT DES EAUX-BASSINS DE DÉCANTATIONS – Avec des besoins énergétiques conséquents et des parcelles d’eau disponibles et inutilisées, les compagnies d’eau peuvent valoriser leurs actifs en adoptant le solaire flottant pour fournir directement de l’électricité à leurs installations en autoconsommation et ainsi réduire leurs coûts.

PISCICULTURE – AQUACULTURE – La pisciculture et l’aquaculture permettent de produire des denrées alimentaires depuis toujours. Le solaire flottant, outre de nouveaux compléments de revenus, offre de nombreux avantages pour les propriétaires de ces bassins : limitation du phénomène d’évaporation de l’eau, réduction de la prolifération des algues, limitation de l’érosion des réservoirs, bilan carbone positif…

- Laketricity porte la conviction du fait que les lacs et bassins artificiels présents sur notre planète sont des surfaces inexploitées qui ont le potentiel de produire l’essentiel de l’électricité renouvelable dont nous avons besoin.

- Le solaire flottant possède de nombreux avantages comme sa compatibilité avec un grand nombre d’activités et de type de réservoirs. Installer une centrale solaire flottante sur un bassin permet d’optimiser un espace sous-exploité pour obtenir un revenu complémentaire pour son propriétaire ou pour couvrir les besoins en électricité, tout en contribuant au développement des ressources en énergie renouvelable.

LES AVANTAGES DU SOLAIRE FLOTTANT

OFFRE DE FINANCEMENT & SÛRETÉS

La présente offre s’inscrit dans la levée de fonds Ciel & Terre International et Atakama Invest proposée en plusieurs tranches par la plateforme Enerfip pour un montant total de 5.000.000 €. Atakama Invest vous propose une opportunité d’investissement pour le financement partiel d’un portefeuille dédié au développement de 44 projets répartis en France, en Italie et aux États-Unis.

À ce jour, 2.000.000 € ont déjà été levés sur la plateforme Enerfip. Les Ecco-investisseurs sont quant à eux sollicités pour un montant total de minimum 1.000.000 et maximum 2.000.000 €.

Les fonds levés dans le cadre de cette campagne seront prêtés à la société Atakama Invest selon le schéma suivant :

La durée du prêt octroyé à Atakama Invest est de 36 mois à compter du 07/11/2024. Au cours de la première année du prêt, le prêteur recevra 11 mois d'intérêts.

Le taux d’intérêt brut (c’est-à-dire avant déduction du précompte mobilier le cas échéant) du prêt est de 8% par an.

Le porteur de projets disposera de la faculté de prolonger le prêt d’une période de 12 mois supplémentaires. Dans le cas où l’emprunteur activerait cette option, le taux d’intérêt brut sera porté à 9% sur ces douze derniers mois de prorogation uniquement.

Afin de remplir toutes ses obligations envers Ecco Nova Finance, l’emprunteur fournit à Ecco Nova Finance comme aux autres prêteurs participant à l’offre globale de 5.000.000€, les sûretés et engagement suivants :

- Nantissement de 50% des titres des sociétés françaises Soleil Laketricity 1, 2, 3, 4, Soleil Eléments 28 et 100% des titres de la société de droit italien AlphAcqua Origine.

- Mise en place d’un comité de suivi semestriel en partenariat avec Enerfip, avec vérification du ratio [montant du nominal à rembourser / valeur du portefeuille] qui doit rester inférieur à 0,4.

- Engagement de la holding Ciel et Terre International de payer les intérêts de l’obligation.

Vous pouvez trouver le portefeuille de projets d’Atakama Invest concernés par le nantissement ci-dessous.

Veuillez consulter la Fiche d’Informations Clés (FIC) pour plus de détails.

CASH-FLOW PRÉVISIONNEL D'ATAKAMA INVEST

| Euros | 2024 | 2025 | 2026 | 2027 | 2028 | |

|---|---|---|---|---|---|---|

| Trésorerie Initiale | 36.502 | 1.224.590 | 2.677.731 | 86.312 |

|

|

| Cash In | 8.550.248 | 11.423.701 | 9.075.063 | 29.063.790 | 5.922.517 | |

| Obligations Enerfip 2024 | 5.000.000 | |||||

| Apports de l'actionnaire | 3.000.000 | 1.800.000 | ||||

| Projets Italie | 0 | 912.553 | 5.938.743 | 4.838.217 | 982.470 | |

| Cession | 532.459 | 5.305.970 | 3.682.728 | 982.470 | ||

| Remboursement dépenees projets | 380.094 | 632.773 | 1.155.489 | |||

| Projets France | 0 | 0 | 22.086 | 3.082.076 | 2.258.354 | |

| Cession | 22.086 | 3.082.076 | 2.258.354 | |||

| Rembourtsements dépenses projets | 785.420 | 912.272 | 609.782 | |||

| Projets USA | 207.905 | 4.877.959 | 428.829 | 14.864.414 | 1.086.036 | |

| Cession | 207.905 | 4.877.959 | 428.829 | 14.864.414 | 1.086.036 | |

| Rembourtsements dépenses projets | 342.342 | 5.633.188 | 99.986 | 5.366.811 | 985.875 | |

| Taux Dollars/Euro | 1,11 | 1,11 | 1,11 | 1,11 | 1,11 | |

| Cash out | 7.362.160 | 9.970.559 | 11.666.483 | 7.611.102 | 1.481.571 | |

| Obligations Enerfip | 4.982.900 | 5.000.000 | ||||

| Intérêts Obligations Enerfip | 711.974 | 766.827 | 400.000 | |||

| Projets Italie | 2.136.975 | 2.657.388 | 2.681.692 | 1.519.542 | 857.861 | |

| Dépenses Projets | 1.647.000 | 1.948.611 | 1.143.666 | 777.351 | 317.988 | |

| Facturation Laketricity | 489.975 | 708.777 | 1.538.026 | 742.191 | 539.873 | |

| Projets France | 620.505 | 968.009 | 1.404.163 | 681.650 | 613.800 | |

| Dépenses Projets | 489.505 | 851.009 | 1.300.163 | 529.650 | 461.800 | |

| Facturation Laketricity | 131.000 | 117.000 | 104.000 | 152.000 | 152.000 | |

| Projets USA | 4.604.680 | 5.633.188 | 1.830.901 | 9.910 | 9.910 | |

| Dépenses Projets | 4.604.680 | 5.633.188 | 1.830.901 | 9.910 | 9.910 | |

| Facturation Laketricity | ||||||

| Trésorerie Finale | 1.224.590 | 2.677.731 | 86.312 |

|

25.579.946 |

- D’après les prévisionnels transmis par le porteur de projet, la trésorerie d’Atakama Invest restera positive sur la durée de vie des obligations.

- L’apport des actionnaires de 3 mio EUR a déjà été réalisé à date pour 2 mio EUR. Le solde sera prélevé sur la trésorerie de CTI (Ciel & Terre International) fin 2024.

- Un nouvel apport d’1,8 mio EUR de la part de CTI est prévu en 2026.

- La direction de la société remarque que l’activité de vente de produit est désormais rentable et permet de générer de la trésorerie que la société réinvestit dans les projets en développement.

- Le produit de cession de certains projets en Italie, France et USA, ainsi que les apports de compte courant d’associés (CCA) devraient être suffisants pour permettre à la société de rembourser les obligations convertibles en action (OCA) émises par Enerfip en 2022 en 2023 pour un montant total de 4.982.900€ arrivant à échéance en 2026 et les obligations simples (OS) émises via Enerfip en 2024 pour un montant total visé de 5.000.000€ arrivant à échéance en 2027.

ETATS FINANCIERS CIEL & TERRE INTERNATIONAL

ACTIF

Ciel et Terre International est la holding du groupe Ciel&Terre. La holding s’engage à payer les intérêts de l’offre actuelle.

Les tableaux ci-dessous montrent un aperçu de l’actif, du passif et du compte de résultat selon la situation comptable au 31/12/2022 et au 31/12/2023. En 2023, Ciel & Terre International a effectué une augmentation de capital d’environ 20 millions d’euros.

|

Actif de CTI |

31/12/2022 |

% |

31/12/2023 |

% |

|---|---|---|---|---|

|

Frais d'établissement |

- € |

0% |

- € |

0% |

|

Actif Immobilisés |

13.658.147 € |

73% |

14.709.640 € |

41% |

|

Immobilisations incorporelles |

2.810.631 € |

15% |

4.776.069 € |

13% |

|

Immobilisations corporelles |

966.252 € |

5% |

1.048.766 € |

3% |

|

Terrains et Constructions |

38.209 € |

0% |

27.833 € |

0% |

|

Installations, machines et outillage |

672.519 € |

4% |

866.940 € |

2% |

|

Mobilier et matériel roulant |

- € |

0% |

- € |

0% |

|

Location-financement et droits similaires |

- € |

0% |

- € |

0% |

|

Autres immobilisations corporelles |

78.226 € |

0% |

73.368 € |

0% |

|

Immobilisations en cours et acomptes versés |

177.298 € |

1% |

80.625 € |

0% |

|

Immobilisations financières |

9.881.264 € |

53% |

8.884.805 € |

25% |

|

Actifs circulants |

4.996.211 € |

27% |

21.394.349 € |

59% |

|

Créances à plus d'un an |

- € |

0% |

- € |

0% |

|

Stock et commandes en cours d'exécution |

72.817 € |

0% |

70.235 € |

0% |

|

Créances à un an au plus |

3.021.860 € |

16% |

6.832.252 € |

19% |

|

Placements de trésorerie |

- € |

0% |

- € |

0% |

|

Valeurs disponibles |

2.078.001 € |

11% |

12.497.550 € |

35% |

|

Comptes de régularisation |

(176.467) € |

-1% |

1.994.312 € |

6% |

|

TOTAL ACTIF |

18.654.358 € |

|

36.103.989 € |

|

Le tableau ci-dessous présente les entreprises que Ciel & Terre International détient à 50 % ou plus.

|

Filiales + de 50% capital détenu: |

Dividendes |

Valeur comptable des titres détenus |

Chiffre d’affaires Hors taxes |

Résultats |

|---|---|---|---|---|

|

Ciel et Terre Japan |

100% |

197.046 € |

5.074.731 € |

(664.802) € |

|

Ciel et Terre India |

99% |

658.021 € |

8.238.857 € |

1.533.094 € |

|

Laketricity USA |

100% |

164.383 € |

1.676.608 € |

191.022 € |

|

Ciel et Terre Energy SND |

100% |

365.009 € |

|

|

|

Ciel et Terre Thailand |

100% |

2.874 € |

|

|

|

Ciel et Terre USA |

100% |

180.702 € |

4.960.847 € |

486.123 € |

|

Laketricity |

|

200.000 € |

585.231 € |

(224.540) € |

|

Laketricity Energy |

100% |

198 € |

|

|

|

Laketricity Taiwan |

50% |

11.284.446 € |

|

(62.392) € |

|

Ciel et Terre Taiwan |

50% |

299.967 € |

38.351.745 € |

6.630.355 € |

|

Floating Solar UK |

50% |

12.705 € |

|

|

|

Ciel et Terre East Asia |

50% |

12 € |

|

|

|

Laketricity Japan |

100% |

71.245 € |

767.338 € |

(184.557) € |

|

Atakama SAS |

100% |

10.000 € |

|

(148.478) € |

|

Laketricity Italy |

100% |

10.000 € |

825.573 € |

13.573 € |

PASSIF

Compte tenu de l'augmentation de capital en 2023, les fonds propres de Ciel & Terre International au 31/12/2023 s'élèvent à 59% du passif (ratio de solvabilité).

|

Passif de CTI |

31/12/2022 |

% |

31/12/2023 |

% |

|---|---|---|---|---|

|

Capitaux Propres |

1.314.376 € |

7% |

21.440.479 € |

59% |

|

Capital |

769.300 € |

4% |

1.078.600 € |

3% |

|

Primes d'émission, de fusion, d'apport |

9.229.995 € |

49% |

29.919.066 € |

83% |

|

Réserves |

58.830 € |

0% |

58.830 € |

0% |

|

Résultat reporté |

(8.743.749) € |

-47% |

(9.616.017) € |

-27% |

|

Subside en capital |

- € |

0% |

- € |

0% |

|

Provisions et impôts différés |

31.276 € |

0% |

210.134 € |

1% |

|

Dettes |

17.308.707 € |

93% |

14.453.373 € |

40% |

|

Emprunts et dettes auprès des établissements de crédit |

4.913.282 € |

26% |

3.320.051 € |

9% |

|

Emprunts obligataires convertibles |

6.163.636 € |

33% |

- € |

0% |

|

Autres emprunts obligataires |

1.490.241 € |

8% |

1.412.900 € |

|

|

Dettes financières |

2.230.366 € |

12% |

2.586.466 € |

7% |

|

Dettes fournisseurs et comptes rattachés |

1.251.000 € |

7% |

1.519.591 € |

4% |

|

Dette fiscales, salariales et sociales |

1.015.905 € |

5% |

1.314.591 € |

4% |

|

Acomptes sur commande |

52.479 € |

0% |

78.603 € |

0% |

|

Autres Dettes |

22.404 € |

0% |

17.725 € |

0% |

|

Comptes de régularisation |

169.394 € |

1% |

4.203.446 € |

12% |

|

TOTAL PASSIF |

18.654.359 € |

|

36.103.986 € |

|

ETATS FINANCIERS ATAKAMA INVEST

ACTIF

Les tableaux ci-dessous montrent un aperçu de l’actif, du passif et du compte de résultat selon la situation comptable au 31/12/2023 et la situation comptable récente au 31/08/2024.

| Actif de Atakama Invest | 31/12/2023 | % | 31/08/2024 | % |

|---|---|---|---|---|

| Frais d'établissement | 0% | 0% | ||

| Actif Immobilisés | 4.944.745 € | 100% | 6.947.187 € | 96% |

| Immobilisations incorporelles | 0% | 0% | ||

| Immobilisations corporelles | 0% | 0% | ||

| Immobilisations financières | 4.944.745 € | 100% | 6.947.187 € | 96% |

| Actifs circulants | 1.145 € | 0% | 313.550 € | 4% |

| Créances à plus d'un an | 0% | 0% | ||

| Stock et commandes en cours d'exécution | 0% | 0% | ||

| Créances à un an au plus | 0% | 240.000 € | 3% | |

| Placements de trésorerie | 0% | 0% | ||

| Valeurs disponibles | 1.145 € | 0% | 73.550 € | 1% |

| Comptes de régularisation | 0% | 0% | ||

| TOTAL ACTIF | 4.945.890 € | 7.260.737 € |

PASSIF

En 2022 et 2023, Atakama Invest a obtenu des obligations convertibles en actions émises par Enerfip pour un montant total de 4.982.900 €. En 2024, Enerfip émettra également des obligations simples (OS) pour un montant total visé de 5.000.000 €. En outre, les actionnaires ont déjà apporté 2.000.000 € et 1.000.000 € supplémentaires seront apportés d'ici la fin de l'année 2024. Les capitaux propres recalculés de la projection représentront 20 % du passif.

| Passif de Atakama Invest | 31/12/2023 | % | 31/08/2024 | % | PROJECTION | % |

|---|---|---|---|---|---|---|

| Capitaux Propres | (207.092) € | -4% | (381.189) € | -5% | (381.189) € | -3% |

| Capital | 10.000 € | 0% | 10.000 € | 0% | 0% | |

| Plus-values de réévaluation | 0% | 0% | 0% | |||

| Réserves | 0% | 0% | 0% | |||

| Résultat reporté | (217.092) € | -4% | (391.189) € | -5% | 0% | |

| Subside en capital | 0% | 0% | 0% | |||

| Provisions et impôts différés | 0% | 0% | 0% | |||

| Dettes | 5.152.983 € | 104% | 7.641.925 € | 105% | 13.569.513 € | 103% |

| Dette rattachees CTI | 0% | 2.072.412 € | 29% | 3.000.000 € | 23% | |

| Emprunts obligataires convertibles | 0% | 0% | 0% | |||

| Autres emprunts obligataires | 5.149.796 € | 5.089.141 € | 70% | 10.089.141 € | 77% | |

| Dettes financières | 0% | 0% | 0% | |||

| Dettes fournisseurs et comptes rattachés | 1.274 € | 0% | 600 € | 0% | 600 € | 0% |

| Dette fiscales, salariales et sociales | 0% | 227 € | 0% | 227 € | 0% | |

| Acomptes sur commande | 0% | 0% | 0% | |||

| Autres Dettes | 1.913 € | 0% | 0% | 0% | ||

| Comptes de régularisation | 0% | 479.546 € | 7% | 479.546 € | 4% | |

| TOTAL PASSIF | 4.945.891 € | 7.260.737 € | 13.188.325 € |

POINTS CLÉS DE L'OPÉRATION

|

POINTS CLÉS |

|

|---|---|

|

Type d’opération |

Emission d’obligations simples au niveau de la société Atakama Invest. |

|

Utilisation des fonds |

Les fonds levés permettront au groupe de financer et poursuivre le développement du pipeline. |

|

Portefeuille à développer |

Le portefeuille de projets à développer est constitué de 44 projets dont la puissance installée prévisionnelle est de 802 MWc. |

|

Stratégie de remboursement |

Le produit de cession de certains projets en Italie, France et USA, ainsi que les apports de CCA devraient être suffisants pour permettre à la société de rembourser les OCA arrivant à l’échéance en 2026 et les OS arrivant à l’échéance en 2027. |

|

Sûretés |

Enerfip a obtenu pour sa base d’investisseurs, dont Ecco Nova Finance, un nantissement de 1er rang sur les titres détenus par Atakama Invest dans certaines SPV détenant (ou devant détenir prochainement) les droits de certains projets, à savoir : - 50% des titres des SPV Soleil Laketricity 1, 2, 3 et 4 - 100% des titres de la SPV italienne AlphAcqua Origine Mise en place d’un comité de suivi semestriel, avec vérification du ratio [montant du nominal à rembourser / valeur du portefeuille] qui doit rester inférieur à 0,4. Engagement de la holding Ciel et Terre International de payer les intérêts de l’obligation. |

ANALYSE EFFECTUÉE PAR ECCO NOVA

Dans le cadre de l'analyse de cette campagne de financement, Ciel&Terre a remis à Enerfip une série de documents listés ci-dessous.

Enerfip a fourni à Ecco Nova un aperçu de son analyse. Avant de rédiger cette note, une revue de ces documents a été effectuée et des séances de questions et réponses ont eu lieu.

Liste des documents reçus :

- Présentation de Ciel&Terre

- Présentation de Laketricity

- Présentation des projets

- Organigramme du groupe Ciel&Terre

- Portefeuille de Laketricity

- Previsionnel de trésorerie Atakama Invest

- Situation comptable de Ciel et Terre International au 31/12/2021, 31/12/2022 et 31/12/2023.

- Situation comptable de Atakama Invest au 31/12/2021, 31/12/2022, 31/12/2023 et une situation comptable récente au 31/08/2023.

- Eléments KYC : carte identité du représentant legal, statuts, etc.

RISQUES

Investir comporte des risques

IL VOUS EST RECOMMANDÉ DE N'INVESTIR QUE LES MONTANTS CORRESPONDANT À UNE FRACTION DE VOTRE ÉPARGNE DISPONIBLE ET DE MINIMISER VOTRE RISQUE EN DIVERSIFIANT VOS INVESTISSEMENTS AU MAXIMUM.

LES RISQUES DÉTAILLÉS SONT DISPONIBLES DANS LA FICHE D'INFORMATIONS CLÉS À TÉLÉCHARGER SUR CETTE PAGE.

Nous analysons les critères techniques et financiers les plus importants. Chaque critère reçoit une note de 1 à 5 qui est pondéré en fonction de son importance. Notre canevas d'analyse explique comment nous les avons évalués. Nous établissons enfin un "score de risque" allant de 1 (risque très faible) à 5 (risque très élevé).

Ci-dessous nous reprenons l'intitulé des risques repris dans la Fiche d’Informations Clés. Pour en savoir plus sur chacun de ces risques et leur conséquences, nous vous invitons à consulter la Fiche d’Informations Clés.

- Risques du projet

- Risques liés au secteur

- Risques de défaut

- Risque de baisse, de retard ou d’absence de retour sur investissement

- Risque de faillite de la plateforme

- Risque d’illiquidité de l’investissement

- Autres risques

Notre analyse conclut à un niveau de risque de 3. Le détails de ce scoring se trouvent en annexe de la Fiche d’Informations Clés (FIC).

APERÇU

LES POINTS FORTS

- L’expérience des dirigeants, Ciel et Terre ayant été fondée en 2006. Aujourd'hui, 300 fermes photovoltaïques flottantes dans le monde ont été déployées par le groupe, équivalant à 1 GWp, ce nombre devrait atteindre plus de 1,6 GWp d'ici à la fin de 2025.

- Une technologie brevetée développée par Ciel et Terre diffusée depuis 2011.

- Un nantissement de 1er rang sur les titres détenus par Atakama Invest dans certaines SPV détenant (ou devant détenir prochainement) les droits de certains projets, à savoir :

- 50% des titres des SPV Soleil Laketricity 1, 2, 3 et 4

- 100% des titres de la SPV italienne AlphAcqua Origine

- La mise en place d’un comité de suivi semestriel en partenariat avec Enerfip, permettant de suivre le ratio LTV [montant du nominal à rembourser / valeur du portefeuille] qui doit rester inférieur à 0,4.

LES POINTS D’ATTENTION

- Il s’agit exclusivement de projets en phase de développement dont l’aboutissement est par nature incertain. C’est pourquoi le ratio loan to value est relativement bas et fera l’objet d’un monitoring régulier par Enerfip.

- Le ratio loan to value (LTV) se base sur une valorisation (« value ») estimée par Enerfip, sur base de comparables de marché, dans l’hypothèse de l’obtention de l’ensemble des autorisations de construction et d’exploitation, soit la « valorisation terminale » telle que reprise dans le tableau ci-dessus.

- La capacité de remboursement de l’ensemble des prêts (OCA/OS) actuels et futurs (soit un total de 9.982.900€ identifiés à ce jour) dépendra de la capacité d’Atakama Invest, soit à se refinancer, soit à revendre ses projets.

DÉTAILS

ECCO NOVA FINANCE

LE FINANCEMENT DE CE PROJET EST RÉALISÉ VIA ECCO NOVA FINANCE, L'ENTITÉ AD HOC D’ECCO NOVA.

Son rôle est d'accorder des obligations aux porteurs de projet sur la base des fonds levés auprès des investisseurs qui déterminent eux-mêmes le Porteur de projet qu'ils souhaitent financer. Le rendement de leur investissement est uniquement fonction du rendement offert par le Porteur de projet au titre de l'obligation octroyé par le véhicule. Chaque obligation accordée à un même Porteur de projet est logé dans un compartiment distinct dans le patrimoine d'Ecco Nova Finance. Ecco Nova Finance ne permet aucune mutualisation des risques entre les différentes obligations qu'elle accorde et ne doit pas être confondu avec un organisme de placement collectif de type Fonds Communs de Placement (FCP) ou Société d’Investissement à Capital Variable (SICAV). Consultez notre page "informations aux clients" et notre FAQ pour plus d'informations sur Ecco Nova Finance.

TYPE D’INVESTISSEMENT

Il s'agit d'une obligation de minimum 500 € et de maximum 500.000 € avec faculté de remboursement anticipé.

FACULTÉ ET OBLIGATION DE REMBOURSEMENT ANTICIPÉ

L'Émetteur s'engage à s'acquitter d'une indemnité d’un pourcent (1 %) du capital restant dû si le remboursement anticipé intervient durant les dix-huit premiers mois de l'emprunt. Aucune indemnité ne sera due si le remboursement anticipé intervient dans le cadre de l’article 22 des termes et conditions des obligations simples (cf. annexe VI).

SÛRETÉS

La présente offre, qui s’inscrit dans la levée de fonds Ciel & Terre International et Atakama Invest proposée par la plateforme Enerfip sous la référence 969500TNPJ9DERPJ8422-00000621 pour un montant total de 5.000.000€ est assortie des sûretés suivantes :

- D’un nantissement de compte de titres de droit italien portant sur l’intégralité des actions et des droits de vote de AlphAcqua Origine, société de droit italien, de premier rang constitué par l'Emetteur, et

- Des nantissement de compte de titre de premier rang de droit français constitués par l'Emetteur portant sur 50% des actions et des droits de vote des sociétés suivantes Soleil Laktricity 1, Soleil Laktricity 2, Soleil Laktricity 3, Soleil Laktricity 4 et Soleil Eléments 28.

- d'un cautionnement portant uniquement sur le paiement des intérêts dus au titre de la présente émission, de l'émission des OS 1 et des Tranches Successives le cas échéant accordé par la société mère de l’Emetteur : la société Ciel et Terre International, société par actions simplifiée, immatriculée au RCS de Lille sous le numéro 792 004 525, dont le siège social est sis 100 avenue Harrison, 59262 Sainghin en Mélantois.

Le représentant de la masse des Porteurs d'Obligations pourra donner mainlevée de ces sûretés dans les conditions visées dans les termes et conditions des Obligations. Il est précisé que les obligataires des Tranches Successives, le cas échéant, bénéficieront des mêmes sûretés dans des conditions identiques.

CONDITIONS SUSPENSIVES

Les obligations sont émises aux conditions suspensives suivantes :

- L’atteinte du seuil de réussite de la Levée de fonds, à savoir 1.000.000€, au terme de la Période de souscription ;

Cette condition sera levée au plus tard le 1/12/2024.

PRÉCOMPTE MOBILIER

Le précompte mobilier s'applique sur les intérêts perçus pour les obligations réalisées par des personnes physiques dont la résidence fiscale est en Belgique. Cette taxe, à l’heure actuelle de 30 %, est prélevée à la source et est libératoire, cela signifie que le Porteur de projet se charge de déclarer et prélever la taxe. Vous recevez donc le montant de l'échéance nette d'impôt.

Par défaut, vous n'avez donc aucune démarche à réaliser dans le cadre de votre déclaration d'impôt.

Pour les personnes morales en Belgique, aucun prélèvement à la source n'est organisé. Il incombe à ces investisseurs de déclarer leurs obligations.

Enfin, pour les personnes physiques qui n'ont pas leur résidence fiscale en Belgique, deux options vous sont proposées lors de votre investissement.

- Soit vous choisissez un prélèvement à la source, dans ce cas la fiscalité est similaire à celle des résidents fiscaux Belges

- Soit vous déclarez prendre la responsabilité de déclarer vos obligations là où se trouve votre résidence fiscale.

MENTIONS LÉGALES

- ECCO NOVA SRL dont le siège social est sis à 4000 Liège, Clos Chanmurly, 13, inscrite à la Banque Carrefour des Entreprises sous le numéro BE 0649.491.214. est agréée par la FSMA et l’ESMA en tant que prestataire de services de financement participatif conformément au Règlement européen 2020/1503.

- Les investissements proposés via Ecco Nova ne sont pas des produits d’épargne et comportent un risque de perte totale ou partielle du capital investi. Ils ne sont pas couverts par le système de garantie des dépôts ou d’indemnisation des investisseurs. Nous vous encourageons à consulter la fiche d’information clé sur l’investissement (KIIS) pour chaque projet, qui précise les risques et les caractéristiques de l’investissement. Veillez à évaluer si ce type d'investissement correspond à votre profil et situation personnelle.

- Pour découvrir nos services, y compris les coûts, les critères de sélection des projets, les risques financiers, notre méthodologie de scoring de risque, ainsi que les détails sur le délai de réflexion précontractuel, consultez directement notre page d'informations aux clients.

- Les investisseurs non avertis bénéficient d’un délai de réflexion de quatre jours calendaires pour retirer sans pénalité leur offre d’investissement ou leur intérêt pour l'offre. Cliquez ici pour en savoir plus.

- Conformément à l’article 3 du règlement délégué UE 2022/2119, les identifiants des offres de crowdfunding ont été mis à jour pour se conformer aux exigences de la réglementation. La référence "FCM" a été remplacée par "000" afin d'assurer que l'identifiant ne comporte que des caractères numériques. Cette mise à jour n'affecte en rien les détails des offres.

- Si vous avez une plainte, consultez notre système de gestion des plaintes.

DIVERS

- Besoin de connaître la définition d'un terme employé sur cette page ? Rendez-vous sur notre lexique pour découvrir les définitions.

- En cliquant sur "investissez", vous êtes invités à simuler un investissement. Après avoir vérifié vos données personnelles, vous pouvez confirmer votre investissement. Vous pouvez également prévisualiser votre obligation et consulter les instructions de paiement au terme de votre processus d’investissement, nous vous envoyons également ces instructions par e-mail. Nous vous invitons à vérifier vos courriers indésirables.

- Tant que votre investissement n'est pas payé, vous pouvez consulter à tout moment les instructions de paiement relatives de celui-ci via l'onglet "portefeuille" de votre compte.

- Le compte en banque sur lequel vous devez payer votre investissement peut changer d'une campagne à l'autre. Nous vous invitons à y prêter attention.

- Pour cette campagne, le compte sur lequel verser votre investissement se termine par -4559.

- Vous pouvez à tout moment consulter l'ensemble de vos obligations via l'onglet "portefeuille" de votre compte. Votre obligation est également intégré dans le résumé de votre investissement dans l'onglet "Tableau de bord" de votre compte.

- La date de souscription se trouve dans l'en-tête de votre obligation.

- Les tableaux d'amortissements affichés sur Ecco Nova, mais aussi dans la fiche d'informations clés, dans votre compte et dans les obligations affichent toujours des montants d'intérêts bruts.

- Les frais administratifs sont offerts durant les premières 48 heures qui suivent l’ouverture de la campagne, ensuite, des frais administratifs s’élevant à 15 € TVAC sont dus à Ecco Nova pour cette opération.

- Vous pouvez consulter l'échéancier de chaque campagne, sans télécharger votre obligation en cliquant sur le bouton "ouvrir le tableau" via l'onglet "portefeuille" de votre compte.

- Si la campagne a dépassé son seuil de réussite au plus tard à la date de clôture de l'offre (y compris en cas de prolongation prévue dans la fiche d'informations clés), la campagne peut être réouverte après sa clôture si des investisseurs annulent leurs investissements durant la période de rétractation prévue dans nos conditions générales d'utilisation.

Les modalités détaillées sont disponibles dans la Fiche d’Informations Clés (FIC) à télécharger sur cette page.